令和3年度からの町民税・県民税(住民税)の主な改正内容

印刷用ページを表示する 掲載日:2020年12月15日更新

令和3年度からの町民税・県民税(住民税)の主な改正内容

働き方の多様化を踏まえ、さまざまな形で働く人を応援する観点から、個人所得課税が見直され、令和3年度以後の町民税・県民税に適用されます。

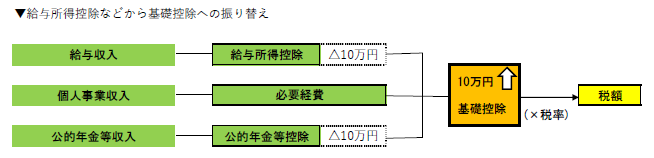

給与所得控除・公的年金等控除から基礎控除への振り替え

特定の収入にのみ適用される給与所得控除や公的年金等控除の控除額を一律10万円引き下げ、所得の種類にかかわらず、適用される基礎控除の控除額を10万円引き上げます。

給与所得と年金所得の両方を有する人は、片方に係る控除のみが減額されます。

給与所得と年金所得の両方を有する人は、片方に係る控除のみが減額されます。

基礎控除の見直し

基礎控除は、すべての納税者に対して適用され、一律の金額が所得から控除されていました。

改正では、基礎控除にも適用要件が設定され、控除額が10万円引き上げられます。

合計所得金額が2,400万円を超えると、控除額が段階的に減額となり、2,500万円を超えると基礎控除は適用されなくなります。

改正では、基礎控除にも適用要件が設定され、控除額が10万円引き上げられます。

合計所得金額が2,400万円を超えると、控除額が段階的に減額となり、2,500万円を超えると基礎控除は適用されなくなります。

給与所得控除の見直し

給与所得控除額の基礎控除の振り替えに加え、給与所得控除の上限額が適用される給与などの収入金額が850万円、給与所得控除額の上限額が195万円に

それぞれ引き下げられます。

それぞれ引き下げられます。

給与所得速算表

所得金額調整控除の創設

今回の改正で、給与収入が850万円を超える人は、給与所得控除額の引き下げが10万円を超えます。そこで、23歳未満の扶養親族や特別障害者である扶養親族がいる場合など、

介護や子育て世代の負担増を軽減するため、引き下げ額が10万円の範囲に収まるよう給与所得の金額が調整されます。

介護や子育て世代の負担増を軽減するため、引き下げ額が10万円の範囲に収まるよう給与所得の金額が調整されます。

次の(1)(2)のいずれか、または両方に該当する場合、それぞれの算式により計算した金額の合計(C+D)を給与の所得額算出表で算出した金額から控除します。

(1)給与等の収入金額が850万円を超えており、以下のいずれかに該当する人

・本人が特別障害者に該当する

・同一生計配偶者または扶養親族のいずれかが特別障害者

・23歳未満の扶養親族がいる

(給与等の収入金額(1,000万円超の場合は1,000万円)-850万円)×0.1…C

(2)給与所得と公的年金等の雑所得の両方であり、給与所得控除後の給与等の金額と公的年金等の雑所得の金額の合計額が10万円を超える人

給与所得控除後の給与等の金額※ + 公的年金等の雑所得の金額※ -10万円…D

※10万円超の場合は10万円

公的年金等控除の見直し

・公的年金等控除額が一律10万円引き下げられます。

・公的年金等の収入が1千万円を超える場合の控除額は、195万5千円の上限が設けられます。

・公的年金等に係る雑所得以外の合計所得金額が1千万円を超える場合は控除額が引き下げられます。

公的年金等雑所得速算表

・公的年金等の収入が1千万円を超える場合の控除額は、195万5千円の上限が設けられます。

・公的年金等に係る雑所得以外の合計所得金額が1千万円を超える場合は控除額が引き下げられます。

公的年金等雑所得速算表

公的年金等の雑所得の金額が計算してマイナスになる場合は0円になります。

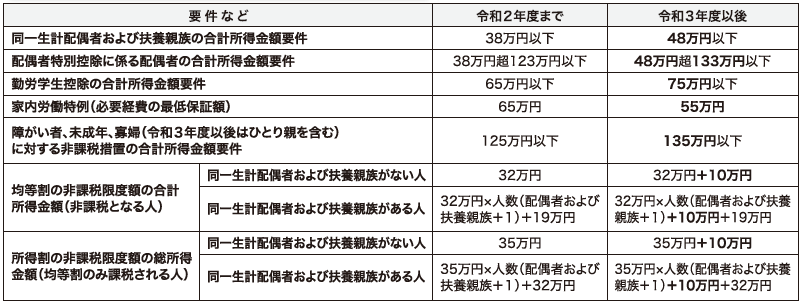

非課税基準や配偶者、扶養親族などの合計所得金額要件などの見直し

給与所得控除引き下げや基礎控除引き上げに伴い、各種控除を受けるために、同一生計配偶者や扶養親族などの合計所得金額要件も見直されます。

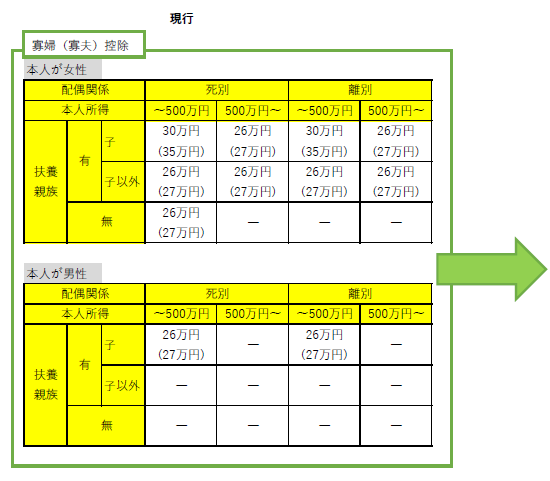

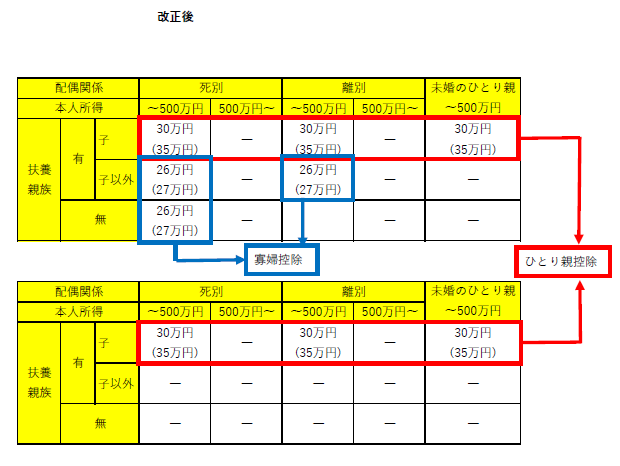

未婚のひとり親に対する税制上の措置および寡婦(寡夫)控除の見直し

(1)ひとり親控除の創設

婚姻歴の有無や性別にかかわらず、生計を同一にする子(前年総所得金額等が48万円以下)を有する単身者(前年の合計所得金額500万円以下)が対象になります。

(2)寡婦控除の見直し

ひとり親控除対象以外の寡婦は、引き続き控除額26万円を適用し、子以外の扶養親族を持つ寡婦についても所得制限(前年の合計所得金額500万円以下)が設定されます。

婚姻歴の有無や性別にかかわらず、生計を同一にする子(前年総所得金額等が48万円以下)を有する単身者(前年の合計所得金額500万円以下)が対象になります。

(2)寡婦控除の見直し

ひとり親控除対象以外の寡婦は、引き続き控除額26万円を適用し、子以外の扶養親族を持つ寡婦についても所得制限(前年の合計所得金額500万円以下)が設定されます。

※( )は所得税の控除額です